"Fallende Zinsen sind günstig für US Mid Caps"

20.11.2024 15:24

In einem Umfeld fallender Zinsen treten die Vorteile der oft übersehenen US-Mid-Cap-Werte in den Vordergrund, schreibt Dina Ting von Franklin Templeton.

"In den letzten Monaten haben wir eine Umschichtung weg von den beliebten glorreichen, aber überbewerteten Technologiekonzernen, hin zu den unserer Ansicht nach attraktiver bewerteten Mid Caps beobachtet. Letztere sind mit weniger Risiken behaftet als Small Caps und haben gleichzeitig bessere Wachstumsaussichten als Large Caps", schreibt Dina Ting, Head of Global Index Portfolio Management bei Franklin Templeton.

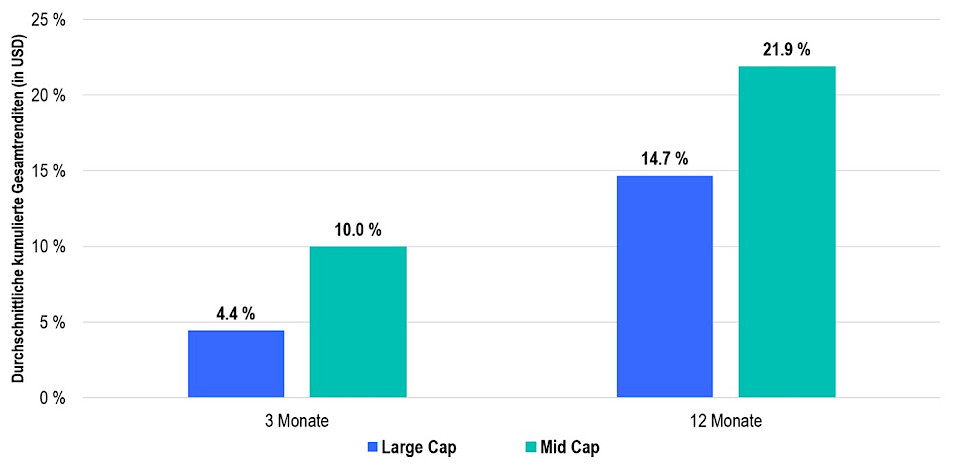

Seit Ende des zweiten Quartals haben Mid Caps aus den USA sowohl Large Caps als auch Small Caps überflügelt. Über die letzten drei Jahrzehnte haben Mid-Cap-Aktien sowohl das Large-Cap-Segment als auch das Small-Cap-Segment übertroffen. Besonders bemerkenswert ist dabei die durchschnittliche Outperformance der Mid Caps nach sieben Zinssenkungsperioden seit Mitte der 1990er-Jahre, die in der folgenden Grafik dargestellt ist.

Aktien-Gesamtrenditen nach der ersten Zinssenkung in US-Zinssenkungszyklen

Ein Zinssenkungszyklus führt in der Regel zu einem günstigen Umfeld für kleinere Unternehmen, die tendenziell mehr Kredite aufnehmen als grössere Unternehmen. Zinssenkungen ebnen den Weg für niedrigere Schuldendienstkosten. "Daher denken wir, dass sie ein Katalysator für höhere Gewinne von Mid-Cap-Unternehmen sein könnten, und erachten dies generell als eine Chance für Anleger, angesichts des möglichen Comebacks der Mid-Cap-Werte Lücken in ihrer Allokation zu schliessen", schreibt Ding weiter.

Ende Oktober wurden Mid-Cap-Werte zum 20,6-Fachen ihrer Gewinne und damit zu einem Abschlag gegenüber Large Caps gehandelt, die ihrerseits zum 24,6-Fachen ihrer Gewinne und damit über ihrem 20-jährigen Durchschnitt (dem 19,4-Fachen) gehandelt wurden.

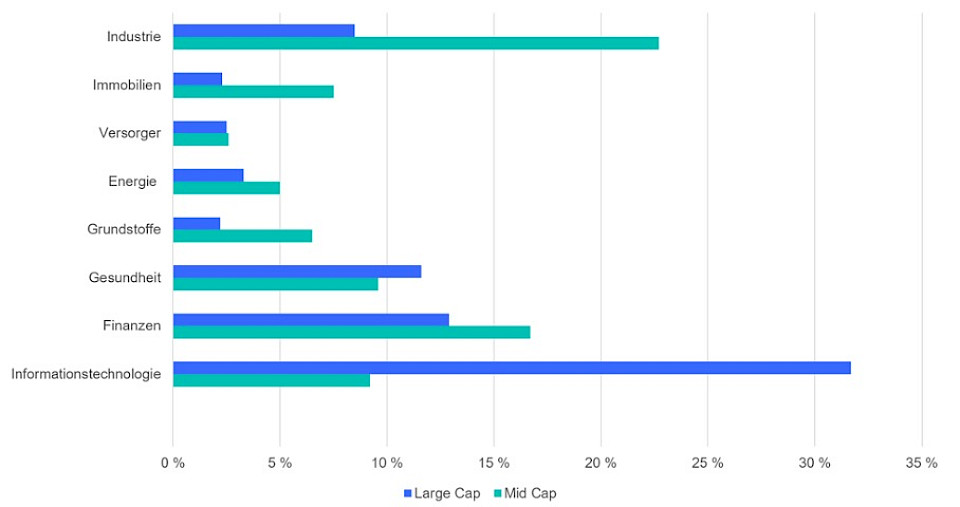

Ein weiteres attraktives Merkmal ist für Dina Ting die relative sektorielle Diversifizierung von Mid Caps gegenüber Large Caps. Angesichts der nach wie vor herrschenden Sorgen über die Konzentration auf den Bereich der künstlichen Intelligenz (KI) ist interessant, dass Ende September Technologiewerte mehr als 31% des S&P 500 Index und mehr als 34% des auf Large Caps konzentrierten Russell 1000 Index ausmachten, verglichen mit nur rund 9% des S&P 400 Index und 12 % des Russell Midcap Index.

Während Versorger im Mid-Cap-Index am besten abschnitten (+29% Gesamtrendite seit Jahresbeginn bis einschliesslich 14. Oktober 2024), hatten sie in den Large-Cap-Benchmarks die geringste Sektorgewichtung. In den Sektoren Industrie und Grundstoffe, die im Large-Cap-Universum unterrepräsentiert sind, könnte es angesichts der jüngsten US-Gesetzesvorschläge zur Steigerung der Fertigungskapazitäten in den USA ebenfalls zu einer Expansion kommen.

"Das soll nicht heissen, dass Unternehmen mit Bezug zum Thema KI nicht auch ein beeindruckendes Wachstum erzielen können. Das Tempo ihres Wachstums könnte sich allerdings verlangsamen. Wenn kleinere Unternehmen weniger stark durch die Schuldenlast gebremst werden, hätten dann andere Marktsegmente die Möglichkeit, zu glänzen," schreibt Dina Ting.

Aufgliederung des Mid-Cap-Universums nach Sektoren

Teilweise unterstützt durch die Hoffnung auf eine sanfte Landung, haben sich die Gewinnprognosen von Unternehmen aus dem Mid-Cap-Segment verbessert, und mehrere Unternehmen befinden sich auf einem positiven Wachstumspfad. Laut FTSE Russell stiegen bei der diesjährigen Neuzusammenstellung des Portfolios mehr als zwei Dutzend Unternehmen aus dem Russell 2000 in den Russell Midcap Index auf. Die meisten Aufsteiger wie auch die höchste Gewichtung unter den Aufsteigern entfielen dabei auf den Technologiesektor.