Vier Gründe, weshalb Dividenden jetzt wichtig sind

23.11.2024 12:00

Matt Quinlan, Portfoliomanager bei der Franklin Equity Group, erläutert die entscheidende Rolle, die Dividenden bei der Steigerung der Gesamtrendite und bei der Verringerung der Gesamtvolatilität für Aktienanleger spielen können.

«Angesichts sinkender Zinssätze und erheblicher wirtschaftlicher und geopolitischer Unsicherheiten, die sich auf die Märkte auswirken, könnte die Rolle von Dividenden für Anleger in den kommenden Quartalen besonders wichtig sein», schreibt Matt Quinlan, Portfolio Manager bei der Franklin Equity Group. Dividenden könnten im Portfolio folgende Rollen spielen: Signifikanter Beitrag zur Gesamtrendite, Potenzial zur Verringerung der Volatilität, Korrelation zu qualitativ hochwertigen Unternehmen und ein breiteres Spektrum an Dividendenaktien.

1. Dividenden spielen eine wichtige Rolle für die Gesamtrendite

Viele Anleger unterschätzen den Einfluss von Dividenden auf die Gesamtrendite. Seit 1926 haben Dividenden fast ein Drittel zur Gesamtrendite von US-Aktien beigetragen. Von 1980 bis 2019, einem Zeitraum, der durch einen deutlichen Rückgang der Zinssätze gekennzeichnet war, stammten 75% der Renditen des S&P 500 Index aus Dividenden. Dividenden können in einem Umfeld rückläufiger Zinsen besonders wichtig sein, da sie eine zuverlässige Cashflow-Quelle darstellen, wenn andere festverzinsliche Optionen weniger lukrativ sind. Unternehmen hören selten auf, Dividenden zu zahlen, sobald sie sie eingeführt haben, und die meisten neigen dazu, die Höhe ihrer Dividenden im Laufe der Zeit zu erhöhen. Die Zahlung einer Dividende kann eine Aktie auch für Anleger attraktiver machen und möglicherweise ihren Wert steigern.

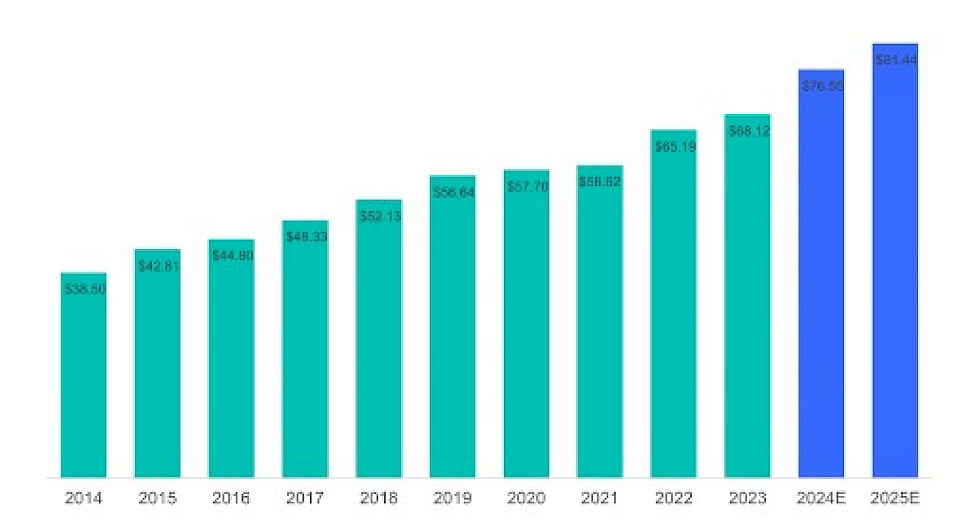

In den letzten 10 Jahren sind die Dividenden für den S&P 500 Index jedes Jahr gestiegen, und zwar mit einer durchschnittlichen Rrate von etwas mehr als 7% pro Jahr. In starken Märkten haben Dividenden zur Gesamtrendite beigetragen. In Jahren, in denen die Renditen niedrig oder negativ waren, wie in den Jahren 2020 und 2022, trugen die Dividenden zu einem grösseren Beitrag zur Gesamtrendite bei und trugen zur Widerstandsfähigkeit des Portfolios bei.

Historische und prognostizierte Dividenden pro Aktie für den S&P 500

2. Dividenden können die Volatilität verringern

«Dividenden können eine wichtige Rolle bei der Verringerung der Gesamtvolatilität des Portfolios spielen und möglicherweise dazu beitragen, Verluste durch einen Rückgang des Aktienkurses zu mildern», ist Quinlan überzeugt. Studien hätten auch gezeigt, dass Dividendenaktien in der Vergangenheit in Bärenmarktphasen, einschliesslich des Platzens der Technologieblase in den frühen 2000er Jahren und während der globalen Finanzkrise, oft besser abschneiden als nicht dividendenzahlende Aktien. «Dies mag zum Teil daran liegen, dass die Dividendenzahler tendenziell grössere, etabliertere und profitablere Unternehmen sind, als dies auf dem breiteren Markt der Fall ist, und dass diese Unternehmen oft widerstandsfähiger sind», mein Quinlan.

In den fünf Jahren bis zum 30. September 2024, einem Zeitraum, in dem die Gesamtperformance des S&P 500 stark schwankte, waren Aktienfonds weniger volatil und wiesen eine geringere Abwärtsrealisierung auf als der breitere Markt.

3. Dividenden korrelieren mit qualitativ hochwertigen Unternehmen

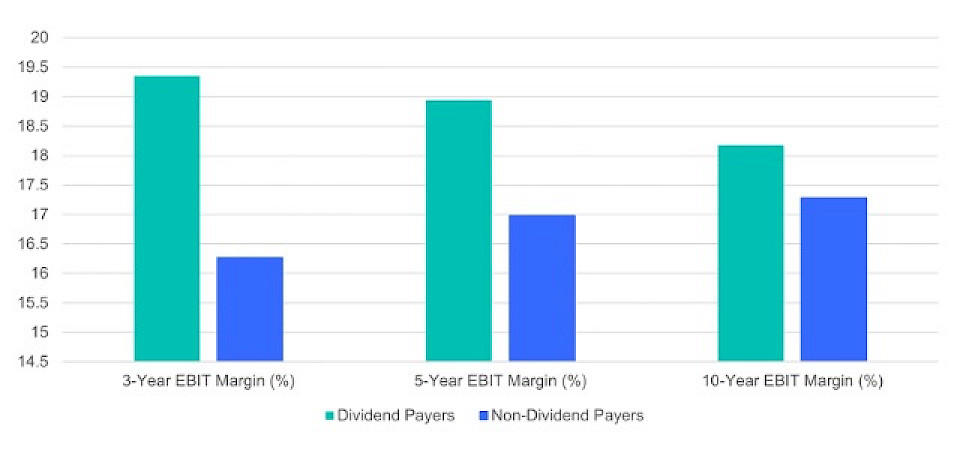

Da Anleger Dividenden in der Regel als fortlaufende Verpflichtung betrachten, erfordern Dividendenzahlungen ein gewisses Mass an Rentabilität, Rendite und Konsistenz der Cashflow-Generierung. Dies macht sie zu einer aussagekräftigen Kennzahl zur Bewertung der Unternehmensqualität. Unternehmen, die ihre Dividendenzahlungen im Laufe der Zeit konsequent erhöhen, zeigen, dass ihr Geschäft stetig Gewinne erwirtschaftet und bei Markt- oder Konjunkturabschwüngen widerstandsfähiger sein können. Die folgende Grafik zeigt, dass die Dividendenzahler im S&P 500 Index in der Vergangenheit profitabler waren als ihre nicht dividendenzahlenden Konkurrenten.

S&P 500-Daten für den Zeitraum von drei, fünf und 10 Jahren bis September

4. Mehr «Wachstums»-Aktien zahlen Dividenden aus

Zum 30. September 2024 zahlten etwa 80% der Unternehmen im S&P 500 Index eine Dividende, eine Zahl, die einigermassen mit der gleichen Kennzahl ein Jahrzehnt zuvor übereinstimmt. Im Jahr 2024 waren jedoch fast 24% dieser Unternehmen im Technologiesektor tätig – gegenüber 13% vor einem Jahrzehnt. Innovative Sektoren wie das Gesundheitswesen und die Industrie verzeichneten ebenfalls deutliche Zuwächse bei den Dividendenzahlern.

«Die breitere Dividendenausschüttung hat das Anlageuniversum erweitert und den Anlegern mit Aktienerträgen einen besseren Zugang zu wachstumsstärkeren, dynamischen und innovativen Unternehmen ermöglicht», ist Quinlan überzeugt. In den letzten Jahren hätten beispielsweise marktführende Unternehmen wie Alphabet, Salesforce und Meta Platforms eine Dividende eingeführt. Andere etablierte IT-Marktführer wie Microsoft, Oracle und Broadcom hätten gezeigt, dass die Zahlung einer Dividende Innovation und Reinvestitionen in neue Produktmöglichkeiten nicht behindert. «Unternehmen können beides», ist das Fazit von Quinlan.