Einfacher als man denkt – Structured Credit entschlüsselt

14.11.2024 19:22

Was bieten «Structured Credits»? Durch ihre Beschaffenheit haben sie eine Reihe von Vorteilen. Das ist nicht nur die Aussicht auf eine robuste Performance. Sie besitzen auch Diversifizierungscharakter und sind eine spannende Anlageklasse.

Die Anlageklasse Structured Credit gibt es schon seit Jahrzehnten. Sie ist also nicht neu – doch bei vielen Investoren bleiben Fragezeichen, wenn es um sie und ihre Rolle in den Portfolios geht. Die Anlage wird als zu komplex angesehen oder eigne sich hauptsächlich für sehr erfahrene Investoren. Entgegen der landläufigen Meinung sind Structured Credit im Grunde aber sehr einfache Produkte mit Schwerpunkt auf Darlehen (Loans) und Krediten, die dazu beitragen, wesentliche Finanzierungsquellen für die Realwirtschaft zu schaffen.

Nach der Weltfinanzkrise 2008 hat sich die Anlageklasse weiterentwickelt und bietet jetzt ein breiteres Spektrum an Möglichkeiten. Die Emittenten nutzen Structured Credit nicht mehr nur als Finanzierungsinstrument, sondern auch für das Kapitalmanagement. Dies geschieht vor dem Hintergrund der (besonders in Europa) verschärften Regulierung. Heute können Investoren aus einer breiteren Palette wählen, abgestimmt auf ihre Risiko-Ertrags-Profile, schreibt Jo Tomkins, Investment Director von M&G Investments.

Tomkins geht auf die Wachstumstreiber in diesem Anlagebereich ein und zeigt, weshalb Structured Credit eine wichtige Rolle in einem diversifizierten Portfolio mit festverzinslichen Wertpapieren spielen kann.

Cashflows marktgängig verpackt

Structured-Credit-Anlagen sind über Public- und Private Markets zugänglich, so dass die Anlageklasse nicht so einfach in eine Schublade passt. Unabhängig vom Zugang geht es im Wesentlichen darum, Cashflows aus einer Reihe von realwirtschaftlichen Kredit- und Vermögenswerten heranzuziehen: etwa Zins- und Tilgungszahlungen für Hypotheken, Autokredite und -leasing, Kreditkarten und Firmenkredite.

Diese Cashflows werden in marktfähige Wertpapiere verpackt, die Investoren erwerben können. Sie bieten potenziell stetige Einkommensströme, die oft vertraglich geregelt sind. Diese Asset-Backed-Securities (ABS) bilden zusammen mit Collateralised Loan Obligations (CLO), Significant Risk Transfer (SRT) und Specialty Finance-Transaktionen das Gesamtuniversum der Structured Credit.

Wachsende Anlageklasse

Das Volumen von ABS- und CLO-Emissionen ist in den letzten Jahren gewachsen. Nach der Weltfinanzkrise haben sich die Eigenkapital- und aufsichtsrechtlichen Vorgaben für Privatkundenbanken verschärft. Dies hat externen Investoren neue Zugangsmöglichkeiten zu den Core-Bereichen der Kreditportfolios dieser Banken eröffnet: Die Institute haben eine Neubewertung der Kreditsegmente vorgenommen, in denen sie bereit waren ihr Kapital einzusetzen.

Aus einigen dieser Bereiche haben sie sich ganz oder teilweise zurückgezogen – private Kreditgeber ausserhalb des Bankensektors sind bereitwillig in die Lücke gesprungen. Das erklärt das stetige Wachstum der Private Structured Credit-Märkte nach der Weltfinanzkrise.

Was bedeutet das für die Investoren? Sie können im Structured Credit-Bereich in ein breiteres Spektrum und einen volumenstärkeren Markt investieren. Angesichts der Beschleunigung der Megatrends, die dem Wachstum und der Expansion der Anlageklasse zugrunde liegen, wird sich das Wachstum weiter fortsetzen.

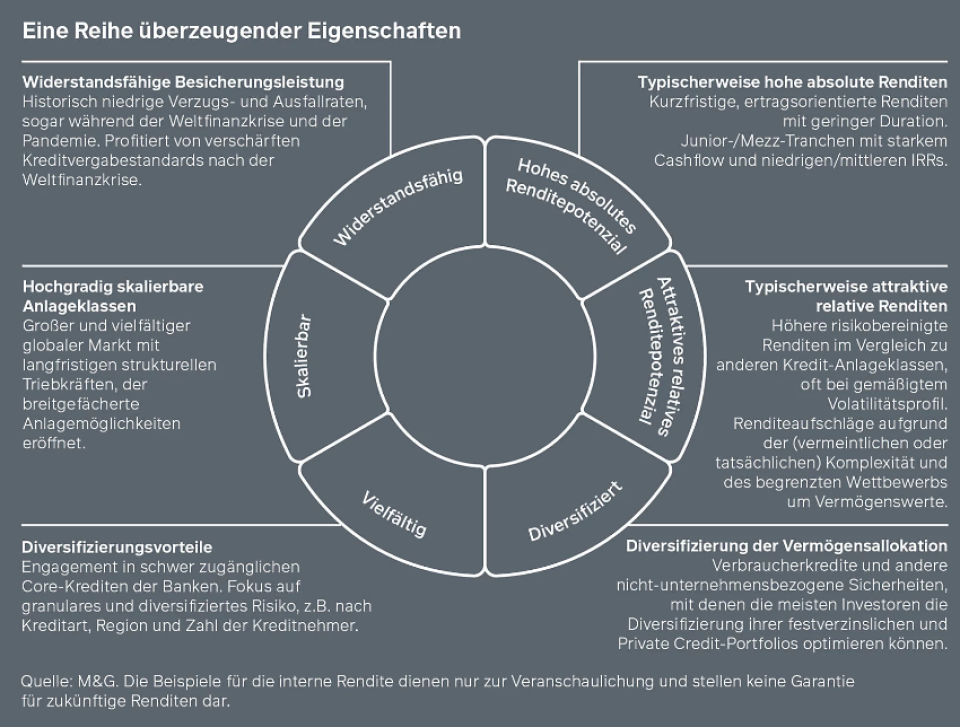

Die Vorzüge der Structured-Credit-Anlageklasse hält M&G Investments nach wie vor für überzeugend. Sie bietet Investoren potenziell höhere risikoadjustierte Renditen als andere festverzinslichen Anlagen mit vergleichbaren Ratings. In Zeiten allgemeiner Marktvolatilität kann sie auch für die Diversifizierung nützlich sein. Sie eröffnet Zugang zu differenzierten Anlagen, die in traditionellen festverzinslichen Portfolios typischerweise nicht vertreten sind und liefert potenzielle Renditen, die weitgehend unkorreliert mit anderen etablierten Anlageklassen sind.

Die Charakteristiken

Die Vorteile liegen vor allem in den Kategorien Rendite, Diversifizierung, Ausfälle und strukturelle Absicherung:

Renditen: Potenziell höheres Renditepotenzial – sowohl absolut als auch im Vergleich zu anderen festverzinslichen und kreditbasierten Anlageklassen – sowie ein gemässigteres Volatilitätsprofil. Der Renditeaufschlag entsteht in der Regel durch die (vermeintliche) Komplexität der Anlagen und die geringere Liquidität. Der europäische ABS-Markt hat sich allerdings durchweg als liquider erwiesen als von vielen erwartet.

Diversifizierung: Structured Credit-Produkte sind von Natur aus diversifiziert. Sie umfassen in der Regel Hunderte oder sogar Tausende einzelner Consumer- oder Commercial Loans. Daraus ergibt sich eine breite Streuung der einzelnen Kreditnehmer über verschiedene Kreditarten und Regionen hinweg. Das wiederum führt zu hochgradig diversifizierten und granularen Cashflow-Quellen.

Ausfälle: Die europäischen Märkte für Structured Credit sind transparenter geworden. Dies ist den Bemühungen der Regulierungsbehörden und der EZB zu verdanken, dass jede Transaktion ein hohes Mass an Informationen auf der Ebene der zugrundeliegenden Bestandteile gewährleisten soll. Investoren können die Transaktion also vor dem Kauf analysieren, um sicherzustellen, dass sie für das Risiko angemessen entschädigt werden und ausreichend vor Verlusten geschützt sind.

In Europa sind die Ausfallraten für Structured Credit-Anlageklassen – einschließlich ABS und CLO – historisch niedrig, gerade auch im Vergleich zum US-Markt. Das ist auch eine Folge der nach der Finanzkrise verschärften Standards für die Kreditvergabe.

Strukturelle Absicherungen: In der Regel werden in Transaktionen strukturelle Merkmale eingebaut, um Investoren vor potenziellen Verlusten zu schützen. Darüber hinaus bieten Investitionen die Möglichkeit, auf Kreditnehmer und Vermögenswerte zurückzugreifen. Structured Credit-Titel oder Schuldverschreibungen werden in der Regel in Tranchen verkauft. Die Wertpapiere werden somit je nach ihrer Position in der Kapitalstruktur in verschiedenen Kategorien angeboten: Senior, Mezzanine, Junior und Residual.

Pufferwirkung kommt hinzu

Die Anleihen sind durch die Cashflows aus dem Vermögenspool abgesichert – auch im Falle einer Insolvenz der Bank oder des Kreditgebers. Jede Tranchenkategorie weist ein anderes Risiko-Ertrags-Profil auf und hat eine andere Bonitätseinstufung. Investoren können also wählen, welche Tranche ihren Anlagebedürfnissen und ihrer Risikobereitschaft am besten entspricht.

Hinzu kommt ein weiterer Faktor mit Pufferwirkung: Der zugrunde liegende Darlehenspool weist häufig mehr Aktiva als Passiva auf, er ist also überbesichert. Zudem sind die Zinseinnahmen aus dem Darlehenspool häufig höher als die Verbindlichkeiten.

Es gibt immer ein Risiko…

Selbstverständlich ist Structured Credit nicht für alle der richtige Weg, und wie bei jeder Anlageklasse gibt es auch da Risiken. Es lässt sich nicht vermeiden, dass einige Structured-Credit-Produkte, d. h. solche mit einem Exposure in den illiquideren Vermögenswerten des Anlageuniversums, Anlegern nur begrenzte oder gar keine Liquidität bieten können. Für einige Investoren kann dies eine grosse Hürde darstellen. Doch glücklicherweise gibt es mittlerweile auch Produkte mit täglicher oder monatlicher Liquidität.

Zudem sind Structured Credit-Anlagen nicht immun gegen Zinsänderungen, da sie variabel verzinst sind. Das macht sie bei steigenden Zinsen attraktiv, da dann auch die Zinserträge steigen. Doch andererseits können die Zinserträge auch sinken, wenn die Zinsen zu fallen beginnen.

Wie bei allen Kreditinvestitionen besteht das Risiko, dass sich Zahlungsausfälle in tatsächliche Verluste für den Investor verwandeln: Wenn eine grosse Zahl von Kreditnehmern die Zahlungen nicht leistet und die den Krediten zugrunde liegenden Vermögenswerte Wertverluste erleiden.

Zusätzliche Dimension für Anleiheninvestoren

Structured-Credit-Anlagen zu entwickeln ist durchaus komplex – für die zugrundeliegenden ertragsbringenden Vermögenswerte gilt das meistens nicht.

Nach Meinung von Jo Tomkins von M&G Investments verdienen Structured Credit-Anlagen höchste Aufmerksamkeit von Anleiheinvestoren, die ihr Portfolio um eine Dimension erweitern möchten: Aufgrund ihres Potenzials, unabhängig von den Marktbedingungen höhere risikobereinigte Renditen zu erzielen und wegen ihrer Vorteile bei der Portfoliodiversifizierung.